Segurança como facilitador de negócios para bancos

Por Miguel Braojos, Vice Presidente de Vendas Globais de Soluções de Identidade e Gestão de Acesso da HID Global.

Em 2018, teremos um ano próspero para o setor de serviços bancários. Com o conceito de open banking e tecnologia financeira (Fintech) em evolução, os bancos buscarão novas formas não só de garantir sua posição competitiva, mas informações e contas de usuários em busca de uma significativa interrupção digital. Segurança adaptável, autenticação robusta do cliente e a detecção de fraudes serão os principais facilitadores do conceito open banking e seus benefícios para os consumidores, instituições financeiras e parceiros.

Um dos maiores desafios para o open banking será a diretiva do Serviço de Pagamento Revisado da União Europeia (PSD2), que vai exigir, a partir de janeiro de 2018, que os bancos liberem o acesso de terceiros as contas de clientes por meio de APIs. Esse desenvolvimento vai acelerar o processo de "plataformas digitais", permitindo que startups financeiras e bancos ofereçam inúmeros serviços financeiros de consumo e comercial. A plataforma não apenas beneficiará as Fintechs, mas também ajudará os bancos a reter e atrair novos clientes mostrando que eles podem ser tão inovadores quanto seus concorrentes digitais.

Os futuros usuários provavelmente vão realizar pagamentos, gerenciar investimentos e se envolverão em outras atividades financeiras através de serviços disponíveis pelas Fintechs, plataformas digitais dos bancos e até mesmo aplicativos de redes sociais como o Facebook. Os clientes se beneficiarão com a gestão de patrimônio, finanças alternativas, iniciação de pagamento online e outras dezenas de serviços segmentados para usuários e necessidades que não eram atendidas pelo setor financeiro. Por exemplo, os gamers financeiros podem premiar com uma passagem de avião os jogadores que conseguirem depositar 100 Dólares em suas contas por mês.

O trabalho de parcerias

Além das pressões regulatórias, os bancos mostraram recentemente que aceitaram a realidade da interrupção digital e estão encontrando maneiras de usá-la para criar fidelidade e confiança dos clientes. Nesse processo, tanto os principais bancos quanto as Fintechs, ágeis e com conhecimento tecnológico, perceberam que cada um tem algo que o outro pode se beneficiar.

Os bancos têm o que a Fintech deseja: uma grande base de usuários confiantes e um conhecimento íntimo desses clientes, graças em parte aos requisitos regulatórios de lavagem de dinheiro e de conhecimento do seu cliente (KYC). A pesquisa global de Bens de Consumo da consultoria EY descobriu que 60% dos mais de 55 mil clientes bancários de todo o mundo acreditam que os bancos têm um papel importante para ajudar as pessoas a alcançar seus objetivos de vida através de seus conhecimentos. Quase 50% têm confiança total nos bancos para manter seu dinheiro seguro.

Proteção em camadas

A autenticação de dois fatores é apenas o requisito mais básico neste ambiente organizado de cibercrime. Com a explosão da fraude bancária através de credenciais roubadas, que são obtidas através de phishing, redirecionamento de navegador, malwares, ameaças persistentes, loggers de chaves, registradores de tela, dispositivos móveis roubados ou perdidos, trojans de acesso remoto (RAT), entre outras explorações, a autenticação bancária e a prevenção de fraudes exigem uma estratégia de várias camadas. Ao mesmo tempo, eles devem garantir que essas estratégias de segurança não tenham impacto adverso na experiência do usuário.

Impressão digital de dispositivos

Uma variedade de técnicas para identificar não só o usuário, mas também o dispositivo de cliente. Algumas dessas técnicas incluem identificar o endereço IP do dispositivo, fuso horário, sistema operacional, navegadores, fontes de navegador e versões e dimensões da tela. Com impressões digitais precisas, os serviços de prevenção de fraudes podem determinar se um dispositivo já foi usado em qualquer tentativa de hacking anterior conhecida e possivelmente lista negra.

Proteção de ponto final do navegador

Identifica software malicioso na transação de dispositivos de forma rápida e transparente, incluindo ataques ZETA (ou exploit de dia zero), além de evitar que hackers usem essas explorações para roubar informações ou se envolverem em transações fraudulentas. A proteção avançada do navegador usa técnicas sofisticadas para detectar e prevenir exploits de hackers, como manipulação de sessão da Web, sequestro de cookies e ataques MITM (Man in The Middle, em inglês), ataques do navegador que podem modificar o conteúdo do site ou inserir transações fraudulentas adicionais.

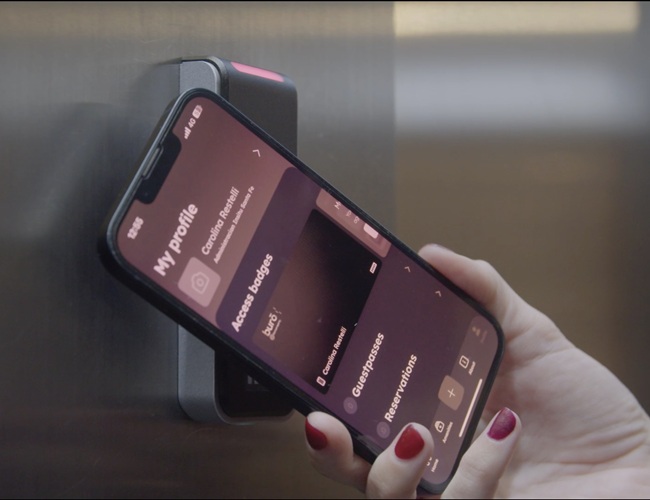

Proteção de aplicativos móveis

Garante que um dispositivo móvel não tenha sido encerrado, ou que as chaves de criptografia não foram clonadas, ou ainda que o software foi modificado. A RASP (Runtime Application Self Protection, em inglês) é um recurso tecnológico que protege o aplicativo durante sua execução e reage em tempo real se uma ameaça for detectada.

Assinatura de transações e análise de comportamento

Os bancos possuem informações extensas sobre os padrões de transação do cliente que eles podem aproveitar para análises comportamentais para determinar o risco de fraude para cada transação. O exemplo mais óbvio: se um cliente normalmente faz transações de algumas centenas de dólares localmente e de repente inicia transações envolvendo milhares de dólares de um local no exterior, a análise de transações detectaria o comportamento anormal e atribui uma pontuação de alto risco à transação. Pode bloqueá-lo até que possa ser verificado por outros meios. A assinatura de transação móvel pode ser validada ao exigir swipes de dedo para verificar transações, garantindo que elas se destinavam. A análise comportamental pode monitorar e analisar padrões de digitação e movimentos do mouse, ou a forma como um usuário preenche um formulário, para detectar se um usuário diferente assumiu o dispositivo.